農業簿記の収入の部に棚卸が出てくる理由

青色申告の季節ですが、青色申告に添付する決算書は、農業において独特な部分がいくつかあります。

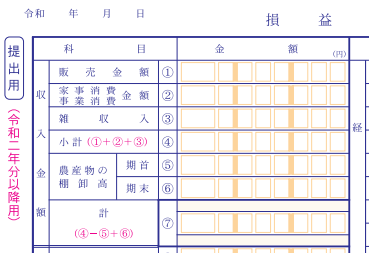

そのうちの一つは、↑のとおり、「棚卸が収入金額にも出てくる」というところです。

一般の企業会計からすると、「ど、ど、ど、どうして!?」と思うところです。

どうしてなんでしょう。

これは、棚卸金額の評価の仕方の違いから出てきます。

一般の企業では、棚卸は仕入価格などの原価で計算されています。

原価というのは、売上原価のことですが、小売業・卸売業であれば仕入、製造業であれば、材料費+労務費+その他の製造経費のことですね。

こういう費用は、期首から期末(個人なら1月から12月)の間に、全て購入して全て使い切るわけではありません。

売上原価は、売上に対する費用なので、売上になっていない費用については、売上原価から引かないと、正しい原価にはならないわけです。

また、期首(個人なら1月)時点に、前年に購入して売上につながっていない材料なんかも普通は残っていますね。

従って、

売上原価=期首棚卸+その年にかかった費用ー期末棚卸

という計算になります。

一方、農業の場合はどうかというと、基本的な考え方は同じなのですが、農産物棚卸の金額は、「販売価格」になっています。

所得税法青色申告決算書で、米、麦などの農産物については、収穫された年の収益に計上することになっており、これを「収穫基準」と言います。

普通は、ものを販売したときに売上にするわけで、そういうのを「販売基準」と言います。

農産物は、収穫基準で売上をとらえる。ということは、「売る前に売上になっている」ということです。

そのため、正しい売上を把握するには、「売上になっているけど、本当はまだ売れていない(収穫後、販売前)金額」を売上から引かないといけないのですね。

従って、

農業の収入=販売金額ー期首棚卸+期末棚卸

になります。

期首棚卸とは、すなわち「前期の売上に計上されているが、実際は前期の収入になっておらず、今期収入になったもの」

期末棚卸とは、すなわち「今期の売上に計上はするけれど、実際は今期の収入になっていないもの」

ということになります。

棚卸価格を売価で把握するというのは、原価計算をしないで済むかわりに、未実現利益を含めて計算するため、実際に原価計算した場合よりも、収入金額が膨らむ(課税所得が増える)ことにつながると言われます。

但し、以上の話は「個人事業主である農家」の話であって、法人化すれば、原価計算をする必要があります。

といっても、実態として原価計算しているところは少なく、「売価還元法」と言って、一旦売価で計算して、原価率をかけて棚卸評価にするパターンをよく見ます。

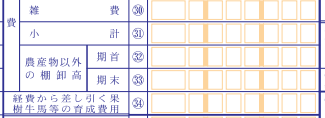

また、「使わなかった材料」である、肥料、農薬などは、費用のほうの棚卸に記載しますが、こちらは仕入価格も分かっているので、原価計算です。

↓のここの部分ですね。

まとめると

農産物⇒収穫基準

製品⇒原価基準

ということです。

こちらの本も参考にしてみてください。

|

|

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/09e88218.0990d77e.09e88219.7b84f7e7/?me_id=1213310&item_id=18420510&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F4466%2F9784864864466.jpg%3F_ex%3D240x240&s=240x240&t=picttext)